O lucro do Banco Pine alcançou R$ 103,6 milhões no terceiro trimestre de 2025 (3T25), divulgado nesta quarta-feira (12/11), alta de 61% em relação ao mesmo período de 2024. O resultado confirma a consistência de uma sequência trimestral positiva e reforça o posicionamento do banco entre os médios mais rentáveis do país. A instituição apresentou avanço expressivo na rentabilidade, eficiência e diversificação das carteiras, consolidando um ciclo de crescimento sólido.

Segundo o balanço, o lucro do Banco Pine refletiu o aumento das receitas e o controle de custos operacionais. O retorno anualizado sobre o patrimônio líquido (ROAE) subiu para 34,3%, ante 22,2% um ano antes, com inadimplência estável em 1,3%.

“Os números refletem a execução do nosso modelo diversificado de múltiplos negócios, esteiras de crédito, gestão ativa de riscos e capital”, afirmou Noberto Pinheiro Jr., diretor executivo do banco, ao apresentar os resultados em coletiva na manhã de hoje.

No trimestre anterior, o resultado do Banco Pine também mostrou recorrência positiva, com lucro líquido de R$ 83 milhões no 2T25, representando crescimento de 30,1% em relação ao mesmo período de 2024. Esse desempenho progressivo evidencia a capacidade da instituição de manter resultados recorrentes e evolução constante na rentabilidade, sustentada pelo controle de risco e pela diversificação do crédito.

Leia Também: Economista do Banco Pine analisa reuniões do FMI e Banco Mundial

Lucro do Banco Pine e principais indicadores do 3T25

A instituição apresentou crescimento robusto nos principais indicadores de desempenho financeiro:

Indicadores financeiros — 3T25 x 3T24

- Lucro líquido: R$ 103,6 milhões (+61%)

- Lucro acumulado (9M25): R$ 260,1 milhões (+36%)

- Receitas totais: R$ 289,6 milhões (+82%)

- Resultado operacional: R$ 177,6 milhões (+87%)

- NIM (margem financeira líquida): 7,5% (vs. 5,0%)

- Eficiência: 28,2% (melhora de 4,2 p.p.)

- ROAE: 34,3% (+12,1 p.p.)

Carteira de crédito e funding

- Carteira de crédito expandida: R$ 17 bilhões (+25%)

- Funding total: R$ 20,4 bilhões (+28%)

- Patrimônio de referência: R$ 1,9 bilhão (+21%)

- Índice de Basileia: 13,7% (nível I de 10,1%)

- Caixa livre: R$ 2,7 bilhões | LCR: 226% | NSFR: 152%

Banco Pine no 3T25 — diversificação e novos motores de crescimento

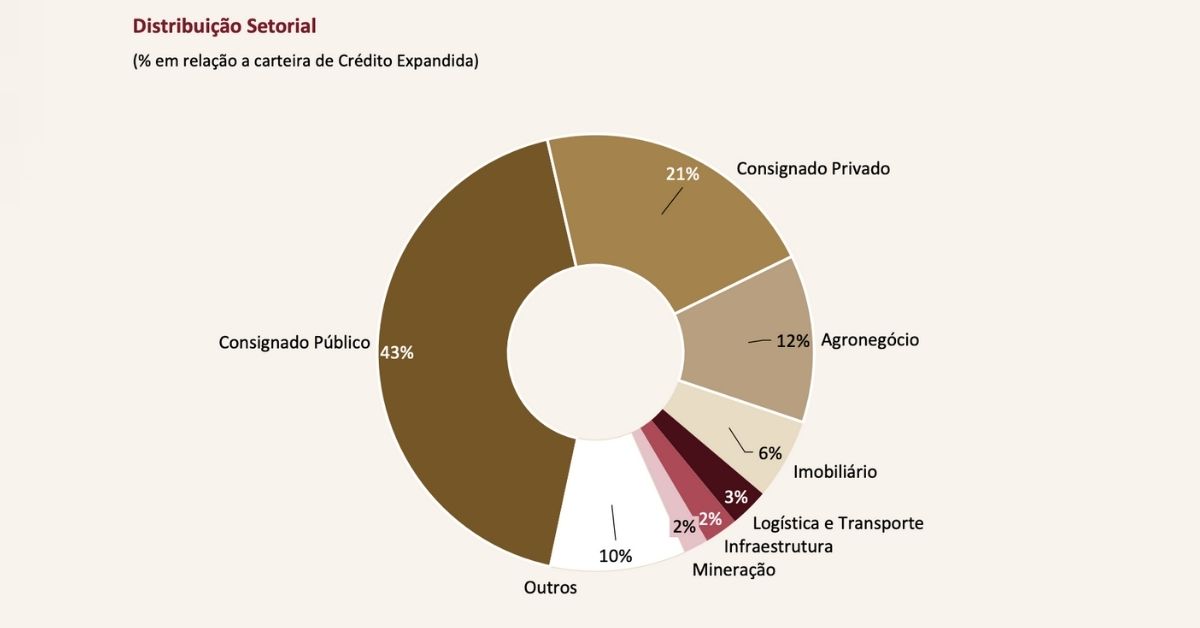

A diversificação da carteira de crédito do Banco Pine evidencia o equilíbrio entre os segmentos de varejo e atacado. A seguir, a distribuição setorial dos negócios da instituição no 3T25:

O Banco Pine no 3T25 reforçou a expansão de linhas de crédito colateralizado e consolidou o avanço no consignado privado, que atingiu R$ 3,5 bilhões, alta de 52% frente ao trimestre anterior. O saldo de cartões consignados e benefício chegou a R$ 790 milhões, alta de 3,9 vezes sobre o ano anterior.

Leia Também: Banco Pine no agronegócio: presença em Goiás e Minas reforça estratégia

Segundo Clive Botelho, membro do comitê executivo, há “uma avenida de crescimento no consignado privado, que se tornou uma importante fonte de diversificação e rentabilidade”.

Destaques operacionais:

- Consignado público: R$ 7,1 bilhões

- Crédito corporativo (Atacado): R$ 6,5 bilhões

- Originação via fintechs (AmigoZ e BYX): +292% e R$ 15,2 bi monitorados

- Capital da Pine Capital: R$ 865 milhões

- Investimentos em IA e dados: aumento de produtividade e controle de risco

Dividendos, recompras e disciplina de capital

O lucro do Banco Pine também se traduziu em maior retorno ao acionista. No acumulado de 2025, o Banco Pine distribuiu R$ 0,28/ação em Juros sobre Capital Próprio (JCP), somando R$ 67 milhões, além de R$ 0,25/ação em JCP adicional, vinculado a aumento de capital entre R$ 37 e R$ 48 milhões. O banco recomprou R$ 38,9 milhões em ações, totalizando R$ 105,5 milhões retornados aos investidores.

“A política de capital tem dupla função: remunerar o acionista e fortalecer o capital regulatório. Seguimos sem necessidade imediata de capital, mas preparados para avaliar futuras oportunidades”, destacou Pinheiro Jr.

Rentabilidade do Banco Pine e cenário de juros

A gestão ativa de riscos e a política de proteção contábil (hedge accounting) ajudaram a equilibrar o balanço do banco, mesmo com a Selic mantida em 15% ao ano.

Clive Botelho ressaltou que o Banco Pine no terceiro trimestre de 2025 já observa “descompressão gradual nos juros futuros, com expectativa de queda para 12,25% até o fim de 2026”, cenário que tende a ampliar margens e fortalecer a rentabilidade.

O banco encerrou o período com rating “A+”, perspectiva estável e valor de mercado de R$ 1,9 bilhão (+81%). O desempenho financeiro do Pine também foi reforçado por um free float de 20,09% e 16.988 acionistas. A sede, certificada com selo LEED Gold, reforça o compromisso ESG com eficiência energética e sustentabilidade.

Perspectivas e desempenho consistente

A rentabilidade do Banco Pine destaca a maturidade de um modelo de negócios que combina inovação, controle de risco e eficiência operacional. Com o uso de inteligência artificial nas esteiras de crédito e disciplina na alocação de capital, o banco mantém margens elevadas e crescimento contínuo.

Nos últimos 12 meses, as ações do Banco Pine acumulam valorização de 134,23%. No pregão desta quarta-feira, às 16h17, os papéis eram negociados a R$ 10,47.

Trajetória e governança fortalecem o desempenho financeiro do Banco Pine

O lucro do Banco Pine reafirma o padrão de resultados recorrentes em 2025, sustentado pela expansão do consignado e pela gestão rigorosa do risco de crédito. A instituição entra em 2026 fortalecida para aproveitar a tendência de queda da Selic e ampliar a geração de valor aos acionistas, consolidando-se como referência entre os bancos médios brasileiros. O desempenho confirma o sucesso de uma estratégia baseada em diversificação de carteiras, uso de tecnologia e disciplina na alocação de capital.

Fundado em 2005 pelo banqueiro Noberto Nogueira Pinheiro, que é o acionista controlador e presidente do Conselho de Administração, o Banco Pine tem trajetória marcada pela busca de eficiência operacional, governança sólida e gestão prudente de riscos.

Desde a abertura de capital em abril de 2007, tornando-se o primeiro banco médio a listar ações na B3, a instituição vem consolidando uma cultura de sustentabilidade financeira e criação de valor de longo prazo, atributos que reforçam sua posição no sistema bancário brasileiro.

Segundo analistas do mercado financeiro consultados pelo Economic News Brasil, “o Banco Pine consolida mais um ciclo de crescimento que o destaca pela gestão disciplinada e pela consistência entre os bancos médios brasileiros.”

Confira abaixo demonstrações financeiras intermediárias consolidadas do Banco Pine: